あなたを悩ませる借金の問題。一歩踏み出すだけで解決できるんです。

最初は10万円借りただけだったのに・・・

実は多額の借金を抱えていらっしゃる方の大半が、同じ相談をされます。

最初はほんの少しのつもりでも、借金はどんどん広がるものなんです。

いま、勇気を出して、ご相談いただくだけで、これまで感じていたストレスは軽減されるはずです。

債務整理の4つの方法

債務整理とは法的手続で借金を整理する方法で、主に 「自己破産」「任意整理」「民事再生」「特定調停」 の4つの手続があります。

この手続きや交渉を行うことで、借金の 免除 や 減額 が見込めると同時に、司法書士が受任通知を出すことで、すぐに支払いや取立てを止めることができ、借金の圧力から開放されることができます。

また、利息を払いすぎていた場合、その払いすぎた利息の返還を請求できる 「過払い金返還請求」 という手続もあります。

この過払い金返還は、すでに借金を 完済 していても請求することができます。

①自己破産

「自己破産」というと、ネガティブなイメージをもたれている方が多いのではないでしょうか?

もちろん自己破産の手続きを安易にお勧めすることはできませんが、とても前向きな制度なのです。

自己破産とは「裁判所が主催して債務者の財産を債権者全員に公平に分配し、債権者(お金を貸している会社)の公平な満足を確保すると同時に、破産した債務者の債務を整理し、債務者に生活の立て直しと再出発のチャンスを与える制度」と言われています。

もちろん借りたからには、返す責任があり、返さなければなりません。

しかし、人間は過ちを犯すこともあり、自分の力だけではどうしようもなくなることもあります。

そんな状態からもう一度やり直すために、国がその手助けとして用意してくれた制度なのです。

②任意整理

任意整理は一般に「裁判所などの公的機関を利用せずに、私的に直接サラ金業者やクレジット会社などと和解交渉をして債務整理をすること」と定義されています。

今のままでは、自己破産せざるを得ない状況に陥ってしまう。そんな状況の時に、現在の取引を計算し直し、法律で認められている利率(約18%)で債務額を確定します。さらに将来利息をカットし、3~5年間の分割弁済にする和解契約を締結します。

引き直し計算により、現在の残高より大幅に減ったというケースもめずらしくありません。

任意整理は、裁判所を通さないので本人の負担は非常に少なくてすみます。

本人がどこかに出向いたり、誰かと交渉したり、書類を用意したりする必要がありません。

任意整理の流れ

- 各債権者へ受任通知発送・取引履歴の開示請求

- 利息制限法での利率で引き直し計算・債務額確定

- 各債権者に対し、弁済計画案を提示

- 各債権者との和解交渉

- 各債権者と和解締結・和解書作成

- 本人に弁済計画表・和解書を交付し終了

③民事再生

「マイホームは手放したくない」という方に使い易い個人版の民事再生手続きです。

必要な生活費は確保し、原則3年で返済するものです。債務者は働きながら再生計画通りに返済を行い、残りの債務に関しては免除を受けることになります。

個人再生は、利息だけではなく一定の要件を満たすことにより元本のカットも認められます。

最大のメリットは住宅を守れることです。

住宅ローンを抱え、なおかつ多重債務に陥った場合、自己破産の場合は最終的にマイホームを失うことになりますが、個人再生の場合は、住宅ローンがあってもマイホームを手放さなくてよいのです。

要件として以下のようになります。

- 個人債務者である。(個人事業も可)

- 将来において継続的にまたは反復して収入を得る見込みがある。

- 債務額が住宅ローンを除いても5,000万円を超えていない。

任意整理や特定調停に比べると費用も手間もかかりますが、住宅を手放さなくて良いという点と元本カットが認められるというのが最大の特徴となります。

また負債発生原因について問われないので、浪費やギャンブルで多大な借金を負うことになった場合でも利用できます。

④特定調停

特定調停は、裁判所を利用した任意整理であると言えます。

特定調停の最大のメリットとしては、費用が安く済むことと言えます。ご自身で勉強されれば、弁護士や司法書士に依頼しなくても、自分で進めることのできる手続きです。

しかし、任意整理とは異なり、調停の日などには必ず裁判所に足を運ばなければならないなど本人にかかる負担が大きくなり、仕事に支障をきたすなどのデメリットがあります。

その他にも特定調停で決めた計画通りに返済できなかったり、遅れが生じた場合には、直ちに給料等を差し押さえられる恐れがあります。

また調停が成立するまでに、最低2ヶ月以上はかかり、その間の遅延損害金を返済計画の総額に加算される場合があります。

任意整理と特定調停を選ぶ場合、どちらにもメリットデメリットがあり、自分に合った方法を選ぶべきです。

特定調停は手間がかかるなどの理由で、任意整理を選ばれる方が増えておりますが、とにかく費用をおさえて安くすませたいという方にはお勧めです。

結局、どの方法で解決したらいいの?

結局、どの方法で解決したらいいの?

そう思われた方は、自分で無理にご判断されずに、専門家にご相談することをお薦めします。

そもそも全ての方に共通した万全な解決方法というものはありません。

状況に応じて、正しい解決策を採りましょう。

以下の比較表をご覧になれば、より正しい判断が出来るのではないでしょうか。

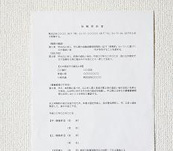

| メリット | デメリット | |

|---|---|---|

| 自己破産 | 債権者は自己破産の申し立てによって取り立て行為が禁止されます。弁護士、司法書士に依頼した場合には、その時点で返済する必要がなくなります。借金の返済義務はすべてなくなります。 | 本籍地の破産者名簿に記載されてしまいます。一般に言われるブラックリストに登録され、破産者本人だけでなく、同居の家族がクレジットカードを作れなくなってしまう場合があります。住居移転や長期旅行をする際には裁判所の許可が必要になります。資格と就職に制限ができてしまいます。 |

| 民事再生 | 住居を守ることができます。弁護士、司法書士に依頼した場合には、民事再生成立まで返済する必要がなくなります。債権者は民事再生の申し立てによって取り立て行為が禁止されます。債務元本を大幅に減額できる可能性があります。過払い金の返済も場合によっては可能です。職業や資格を制限されることがありません。 | ブラックリストに登録されクレジットカードを使用できなくなります。住宅ローンが残っている場合には支払いを続けなければなりません。再生計画を取り消される可能性もあります。手続きが複雑です。 |

| 任意整理 | 債権者は任意整理の通知によって取り立て行為が禁止されます。弁護士、司法書士に依頼した場合には、和解成立まで返済する必要がなくなります。官報に載りません。特定調停より借金が圧縮される場合があります。弁護士、司法書士が代理人となるので面倒な手続きがありません。将来利息が免除されます。過払い金の返済も場合によっては可能です。 | ブラックリストに登録されるので、自分名義の借金やローンができなくなります。残元本以上の減額は見込めません。不利益な和解成立の可能性もあります。 |

| 特定調停 | 債権者は特定調停の申し立てによって取り立て行為が禁止されます。弁護士、司法書士に依頼した場合には、特定調停成立まで返済する必要がなくなります。元本を減額することができます。 | ブラックリストに登録されるので、自分名義の借金やローンができなくなります。 官報に記載されます。成立する保障がありません。過払いの返済は見込めません。 |

過払い金請求とは

昨今のテレビ、新聞の賑わせている消費者金融問題。

「過払い」「利息制限法」「グレーゾーン」など、聞きなれない言葉のオンパレードに、多重債務者自身が「利息を払い過ぎている」のに気付かず、悩まれているケースを目にします。

消費者金融、クレジット会社などから、一体どうして払い過ぎていた利息を取り戻せるのでしょうか。

過払いとは?

消費者金融の利息は法律によって原則定められています。その利息よりも高い利息を支払わされたり、本当なら支払うべき以上の金額を返済している場合があります。

その実際の返済額よりも多く支払った分のことを「過払い金」と言います。余分に支払った分に関しては、返済を要求することができます。

利息制限法とは?

利息制限法とは、金銭を目的とした消費者貸借の利息を制限するものです。ある一定の金額を超えてしまった場合、その超えてしまった部分につき無効にするというものです。

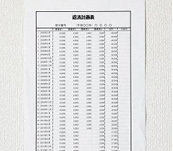

なお、利息の計算については下記の表を参考にしてください。

| 元金(円) | 利率(年) | 延滞利率(年) | 損害金(年) |

|---|---|---|---|

| 10万円未満 | 年20% | 年29.20% | 年29.20% |

| 10万円以上~100万円未満 | 年18% | 年26.28% | 年26.28% |

| 100万円以上 | 年15% | 年21.90% | 年21.90% |

グレーゾーンとは?

上記のように利息制限法では、10万円未満の借金に関しては年利20%以下、10万円以上100万円未満の借金に関しては年利18%以下、100万円以上の借金に関しては年利15%以下と定められています。

しかし出資法では、年利29.2%以下となっており、利息制限法が定める上限金利と出資法が定める上限金利との間にズレが発生します。このズレ幅のことが利息の「グレーゾーン」と呼ばれるものです。

平成22年6月18日改正貸金業法完全施行前については、貸金業者は罰則の対象にはならないことをいいことに、グレーゾーン間で金利を自由に設定していたのが実情です。

債務整理を司法書士に依頼するメリット

借金問題を解決するために、「お金がない。こうなったら自分で交渉してみよう。手続きをしてみよう」と考えられる方がたくさんいらっしゃいます。しかし、日々の生活もある中で、借金を返済しつつ、債権者と交渉しつつ、という事を同時に行っていくことは大変難しいことです。

借金解決の専門家である司法書士に任せていただくことで、以下のようなメリットを得ることができます。

司法書士を代理人に立てると、取立てがその日から止まる

借金の返済や取立てで参ってしまう前に、司法書士と代理人契約をすると、その日からあなたへの取立て・催促の連絡はなくなります。

貸金業者との交渉、煩雑な書類や知識が必要な手続をすべて代行

借金問題解決は、自分でできることもありますが、法律知識がない方が自身ですると、不備やモレの危険があります。また、貸金業者が取り合ってくれずに憤りを感じることもあります。

ですから、借金トラブルに慣れている司法書士にお願いすると良いでしょう。

払いすぎたお金を返還してもらえる

司法書士が貸金業者からご依頼者の取引履歴とその利息を確認してくれます。結果、払い過ぎた分がある場合には、お金が戻ってきます。個人ですると、過払い金の一部しか戻ってこないことがありますので、専門家に相談してしましょう。

司法書士を選ぶポイント

認定司法書士であること

すべての司法書士が借金問題解決できるわけではありません。 債務整理は、法務大臣が実施する簡裁訴訟代理能力認定考査で認定を受けた司法書士にお願いしましょう。

貸金業者と強く交渉できる司法書士

過払い金を返してもらうにも、貸金業者は必死に争ってきます。一度もらった利息は、要求したからといって簡単には応じてくれません。ご依頼者のために、貸金業者に屈しない姿勢をもつ司法書士を選んでください。

報酬料金を明確に出している司法書士

司法書士に支払う報酬料金はできるだけ安い方が良いですよね。その料金を明確にしている司法書士に依頼しましょう。

報酬料金の支払方法に配慮してくれる司法書士

司法書士に支払う手付け金や報酬料金の支払いを分割にしてくれるなど、ご依頼者よりの支払方法を提示してくれる司法書士を選びましょう。

見積りと説明をしっかりしてくれる司法書士

業務の中身や報酬の詳細についてまで、しっかりと説明してくれる司法書士を選びましょう。

司法書士の選び方はいろいろありますが、結局は、ご自身と相性の良い「この人なら任せられる」司法書士に依頼するのが一番でしょう。

債務整理なら花沢事務所にお任せください

花沢事務所なら相談料0円、着手金0円。過払い金があるかないかの簡易診断も無料で行っております。

また、分割払いについては、お客様の個別の状況に応じて、ご相談にのらせていただきます。

料金表

| 過払い金請求 | 基本報酬…無料 +成功報酬(過払い金返還額の20%) 訴訟ありの場合は25% |

|---|---|

| 自己破産 | 一人… 200,000円(管財事件は270,000円~) |

| 任意整理 | 債権者1社当たり…35,000円 +減額報酬(当該債権者主張の元金と和解金額との差額の10%相当額) |

| 特定調停 | 債権者1社当たり35,000円 |

| 個人再生 | 一人… 250,000円(住宅ローン特例を用いた場合 300,000円) |

料金は事前に明示いたします

債務整理を依頼するにあたり、ほとんどの方が費用のご心配をされると思います。

司法書士法人花沢事務所では、横須賀、横浜、東京丸の内に構えております。ご依頼の前に報酬表をご覧いただき、ご納得いただいた上で依頼を頂戴しておりますので、どうぞご安心下さい。

私たちが無料相談に取り組む理由

借金返済について非常に悩んでいるけれど、専門家にいきなり相談するのは緊張するし、不安であるという話をよく耳にします。

司法書士法人花沢事務所では、初回の相談は無料にさせていただいています。債務整理問題の理解や問題解決法をしっかりと把握していただき、ご相談者様の状況を整理させていただきたいと思っています。

そして我々の事務所の専門家が信頼できるのかどうかを見ていただき、事務所のことを直接ご覧いただいた上でご依頼いただきたいということから、初回無料相談をさせていただきたいと考えています。どうぞお気軽にお問い合わせ下さい。

借金問題を解決するまでの流れ

1. お電話にて面談予約

まずはお電話にてお問い合わせ下さい。ご相談日程とお時間をお伺いします。土日、夕方などお時間も柔軟に対応します。

2.司法書士によるご相談

あなたの借金問題の相談に応じます。認定司法書士が対応させていただきますので、安心ください。置かれている状況やお困りになっていることをお伺いします。あなたの借金問題の解決に向けて、司法書士法人花沢事務所が協力できるようでしたら、解決策をご提案いたします。

3. 代理人契約

あなたの借金問題を解決するために、代理人契約を結びます。ご依頼を受けた旨を、貸金業者に連絡します。この時点で、催促や取立ての連絡は止まります。ご契約後は、安心して生活してください。

4. 貸金業者との取引履歴を確認

貸金業者へ連絡し、あなたの取引履歴とその利息を確認します。

利息が正しくなかった場合には、過払い金(払いすぎたお金)を計算して、借金の元金を再計算します。

5. 解決方法の交渉

再計算された借金の元金から、具体的な解決方法を決定します。

貸金業者へ連絡して、最も適した解決方法で交渉を行います。

過払いがある場合は、その分を返還請求します。

6. 返済方法と利息の交渉

解決方法が決まりましたら、その後の返済について交渉します。

無理のない分割方法で交渉します。利息負担を軽減する交渉をします。

7. 示談

貸金業者との交渉が済み、示談がまとまったら、和解書を発行します。これで、あなたがずっと悩んできた借金問題は解決です。

8. 新しい生活の始まり

払いすぎていたお金を返還し、利息を圧縮して、返済方法も決まりました。もちろん、借金の催促や取立てもありません。

ご不明な点があったら、いつでも気軽にお電話ください

解決事例

過払い金返還請求/払いすぎた73万円が戻ってきた例

ご依頼者

34歳 男性 独身 会社員

負債総額

280万円

貸金業者との取引

業者A 80万(14年間)

業者B 60万(13年間)

業者C 50万(10年間)

業者D 50万(10年間)

業者E 40万(13年間)

月収

23万円

資産

なし

貸金業者5社から、280万の負債をもち、毎月10万円を返済にあてていましたが、会社のボーナスが減額になったことから、借金問題を真剣に考えてご相談いただきました。ブラックリストにのって新規借り入れができなくなるのを避けるため、過払い金返還請求を行いました。

業者Aから25万、業者Bから20万、業者Cから15万、業者Dから8万、業者Eから15万の過払い金を戻すことができました。

任意整理/負債総額が400万から113万に減った例

ご依頼者

35歳 男性 独身 会社員

負債総額

400万円

貸金業者との取引

業者A 100万(11年間)

業者B 80万(9年間)

業者C 70万(4年間)

業者D 50万(6年間)

業者E 50万(4年間)

業者F 50万(2年間)

月収

35万円

資産

住宅(ローン返済残高2千万)

貸金業者6社から、400万の負債をもち、毎月15万円を返済にあてていましたが、会社の給料が減収になったこと、これからの子供の養育費を考えて、債務整理に踏み切りました。

業者Aを100万⇒20万、業者Bを80⇒20万、業者Cを70⇒50万、業者Dを50万⇒6万、業者Eを50万⇒10万、業者Fを7万にでき、ゆとりをもって完済する生活になりました。

自己破産/負債総額700万円が免責になった例

ご依頼者

40歳 男性 既婚 会社員

負債総額

700万円

貸金業者との取引

10社

月収

30万円

資産

なし

貸金業者10社から、総額700万の負債をもち、毎月利息を支払っていましたが、いつまでたっても元金が減らないことと、本当に完済できるのかを不安に思ってご相談を受けました。返済額の大きさと将来のことを考えて、借金を免責し再スタートを迎えることになりました。

特定調停/負債総額が200万から60万に減った例

ご依頼者

30歳 男性 独身 会社員

負債総額

200万円

貸金業者との取引

業者A 65万(8年間)

業者B 50万(8年間)

業者C 50万(4年間)

業者D 35万(2年間)

月収

24万円

資産

なし

民事再生/負債総額が600万から130万に減った例

ご依頼者

45歳 男性 既婚 自営業

負債総額

600万円

貸金業者との取引

8社

月収

40万円

資産

住宅(ローン返済残高1.9千万)

貸金業者8社から、総額600万の負債をもち、毎月16万円を返済にあてていましたが、経営の不振から返済が厳しくなりご相談いただきました。

破産ではなく、民事再生で債務整理することになりました。

住宅を手放さずに多額の借金を大幅に圧縮でき、とても喜んでいらっしゃいました。

借金に苦しんでいる方、一刻も早くご相談ください

まず債務整理について考えるためには、正確な現状把握が必要不可欠です。

多重債務、住宅ローンの滞納など、給与の中でやりくり出来ないところまで来て自己破産まで追い込まれてしまうことのないよう早めにご相談ください。

花沢事務所は、自己破産、過払い金請求、任意整理をはじめとした債務整理に関する専門家です。借金についてのお悩みをどうすれば解決できるかを法律の観点から丁寧にアドバイスをさせていただきます。

借金問題や債務整理、過払い金に関するご相談は無料です。まずはご相談をお待ちしております。